Bagi pelaku usaha, pajak penghasilan (PPh) adalah salah satu kewajiban utama. Besarnya PPh yang harus dibayar ditentukan dari penghasilan bruto dikurangi biaya-biaya yang boleh dibebankan menurut ketentuan perpajakan.

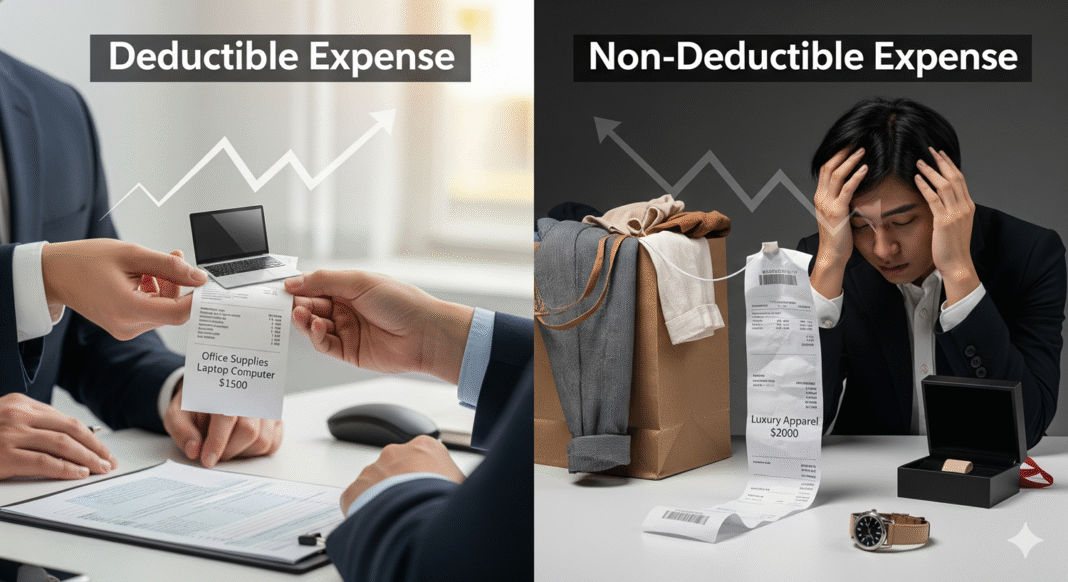

Namun, tidak semua biaya yang dikeluarkan perusahaan bisa diakui sebagai pengurang penghasilan bruto. Di sinilah muncul istilah deductible expense (biaya yang boleh dikurangkan) dan non-deductible expense (biaya yang tidak boleh dikurangkan).

Memahami perbedaan keduanya sangat penting agar perusahaan tidak salah dalam menghitung pajak, sekaligus meminimalisir risiko koreksi fiskus saat pemeriksaan.

Dasar Hukum

Ketentuan mengenai biaya yang boleh dan tidak boleh dikurangkan terdapat pada:

- Undang-Undang Pajak Penghasilan (UU PPh) Nomor 36 Tahun 2008 Pasal 6 dan Pasal 9.

- Aturan teknis turunannya, seperti Peraturan Menteri Keuangan (PMK) dan Surat Edaran Dirjen Pajak.

Biaya yang Boleh Dikurangkan (Deductible Expense)

Deductible expense adalah biaya yang dikeluarkan untuk mendapatkan, menagih, dan memelihara penghasilan yang merupakan objek pajak. Dengan kata lain, biaya ini berhubungan langsung dengan kegiatan usaha perusahaan.

Contoh Biaya Deductible:

- Biaya Operasional Usaha

- Gaji, upah, tunjangan karyawan.

- Biaya listrik, air, telepon, dan internet.

- Biaya transportasi dan perjalanan dinas.

- Biaya Penyusutan dan Amortisasi

- Penyusutan aset tetap seperti mesin, kendaraan, gedung.

- Amortisasi atas hak paten, lisensi, dan goodwill sesuai masa manfaat.

- Biaya Bunga Pinjaman

Sepanjang digunakan untuk kegiatan usaha, bunga pinjaman boleh dikurangkan. - Biaya Sewa

Misalnya sewa kantor, gudang, atau kendaraan yang digunakan untuk bisnis. - Iuran kepada Dana Pensiun

Iuran ke dana pensiun yang disahkan Menteri Keuangan diakui sebagai biaya. - Kerugian Piutang

Piutang yang nyata-nyata tidak tertagih, sepanjang memenuhi syarat tertentu (misalnya sudah dilakukan penagihan maksimal atau ada putusan pengadilan). - Biaya Riset dan Pengembangan

Termasuk pengeluaran untuk inovasi atau kegiatan penelitian yang mendukung usaha. - Biaya Promosi dan Pemasaran

Seperti iklan, event marketing, dan biaya sponsorship yang wajar.

Inti dari Biaya Deductible

Selama biaya tersebut berhubungan langsung dengan kegiatan usaha dan bukan termasuk yang dilarang oleh aturan, maka umumnya dapat dikurangkan dari penghasilan bruto.

Biaya yang Tidak Boleh Dikurangkan (Non-Deductible Expense)

Sebaliknya, non-deductible expense adalah biaya yang secara fiskal tidak diperbolehkan untuk mengurangi penghasilan bruto. Biasanya karena sifatnya pribadi, tidak terkait langsung dengan kegiatan usaha, atau sudah diatur secara khusus oleh undang-undang.

Contoh Biaya Non-Deductible:

- Pembagian Laba (Dividen)

Pembagian laba kepada pemegang saham tidak boleh dibebankan sebagai biaya. - Pengeluaran untuk Kepentingan Pribadi

Biaya pribadi pemilik, direktur, atau keluarga yang ditanggung perusahaan tidak boleh dikurangkan. - Pembentukan Cadangan

Misalnya cadangan kerugian piutang atau cadangan lainnya, kecuali yang diperbolehkan undang-undang (cadangan piutang bank, cadangan asuransi, cadangan tambang tertentu). - Sanksi Administrasi dan Denda

Denda pajak, bunga keterlambatan, serta sanksi administrasi lainnya tidak dapat menjadi biaya pengurang. - Sumbangan, Donasi, dan Hibah

Termasuk zakat atau sumbangan keagamaan lain yang tidak melalui lembaga resmi yang disahkan pemerintah. - Biaya Representasi atau Jamuan yang Berlebihan

Jamuan bisnis diperbolehkan, tapi jika dianggap tidak wajar atau tidak mendukung kegiatan usaha, bisa dikoreksi menjadi non-deductible. - Pengeluaran untuk Kegiatan yang Tidak Ada Kaitannya dengan Usaha

Contohnya pembelian aset mewah untuk kepentingan pribadi yang dibebankan ke perusahaan. - PPh yang Ditanggung Perusahaan

Pajak penghasilan yang seharusnya dibayar orang pribadi, jika ditanggung perusahaan, tidak boleh dikurangkan.

Mengapa Penting Membedakan Keduanya?

- Menghindari Koreksi Fiskus

Jika perusahaan salah membebankan biaya non-deductible, maka saat pemeriksaan pajak, DJP akan melakukan koreksi. Akibatnya, beban pajak bertambah. - Menyusun Laporan Keuangan Fiskal yang Tepat

Laporan keuangan komersial (akuntansi) dan fiskal bisa berbeda. Dengan mengetahui mana biaya deductible dan non-deductible, perusahaan dapat menyusun rekonsiliasi fiskal dengan benar. - Mengoptimalkan Beban Pajak

Perusahaan bisa memaksimalkan pengakuan biaya yang sah (deductible) sehingga pajak yang dibayar lebih efisien.

Contoh Kasus Perhitungan

Misalnya, PT XYZ memiliki penghasilan bruto Rp5 miliar. Biaya-biaya yang dikeluarkan:

- Gaji karyawan = Rp1 miliar (deductible)

- Bunga pinjaman = Rp200 juta (deductible)

- Denda keterlambatan PPh = Rp50 juta (non-deductible)

- Biaya promosi = Rp300 juta (deductible)

- Donasi pribadi direktur = Rp100 juta (non-deductible)

Perhitungan Penghasilan Neto Fiskal:

Penghasilan bruto: Rp5.000.000.000

- Biaya deductible: Rp1.000.000.000 + Rp200.000.000 + Rp300.000.000 = Rp1.500.000.000

- Biaya non-deductible: Rp150.000.000 (tidak dikurangkan)

Maka penghasilan neto fiskal = Rp5.000.000.000 – Rp1.500.000.000 = Rp3.500.000.000

Biaya non-deductible tidak mengurangi penghasilan neto fiskal, sehingga beban pajak lebih tinggi.

Tips Praktis untuk Wajib Pajak

- Pisahkan Pencatatan Biaya Deductible dan Non-Deductible

Dengan pemisahan ini, rekonsiliasi fiskal lebih mudah. - Simpan Bukti Pendukung

Faktur, kuitansi, atau perjanjian harus lengkap agar biaya bisa diakui. - Cek Peraturan Terbaru

Aturan pajak bisa berubah, sehingga wajib pajak perlu mengikuti update regulasi. - Konsultasi dengan Konsultan Pajak atau AR

Jika ragu, lebih baik konsultasi langsung agar tidak salah mengklasifikasikan biaya.

Penutup

Perbedaan biaya yang boleh dikurangkan (deductible expense) dan biaya yang tidak boleh dikurangkan (non-deductible expense) adalah hal mendasar dalam perpajakan. Deductible expense adalah biaya yang berhubungan langsung dengan kegiatan usaha, sementara non-deductible expense adalah biaya yang secara hukum tidak boleh mengurangi penghasilan kena pajak.

Dengan memahami perbedaan keduanya, wajib pajak bisa lebih bijak dalam menyusun laporan keuangan fiskal, mengoptimalkan beban pajak, serta menghindari risiko koreksi dari fiskus.